Obľúbeným „investičným“ nástrojom u Slovákov sú naďalej bežné a sporiace účty či termínované vklady, na ktorých aktuálne leží v bankách vyše 43 miliárd eur. Pre nízke úrokové sadzby a vysokú infláciu tak naše domácnosti prišli v tomto roku už o 1,3 miliardy eur. Odborníci na financie Maroš Ovčarik z PARTNERS INVESTMENTS a Jakub Rosa z PARTNERS ASSET MANAGEMENT radia peniaze presunúť zo sporiacich účtov a z termínovaných vkladov do akcií a alternatívnych investícií, ktoré sú v súčasnosti účinnou zbraňou proti vysokej inflácii. Vhodnou alternatívnou investíciou sú pritom reality, ku ktorým majú ľudia kladný vzťah.

VOLÍME SI ZLÉ INVESTIČNÉ STRATÉGIE

Aj keď Slováci pristupujú k investovaniu stále veľmi opatrne, je zrejmé, že ich investičné nálady sa menia. Začínajú rozumieť skutočnosti, že na dôchodok od štátu sa spoľahnúť nedá. Ak nechcú prežiť starobu v chudobe, je potrebné, aby sa o svoj dôchodok postarali sami.

Dôchodkový systém sa u nás skladá zo štyroch pilierov. Kým I. pilier je výlučne v réžii štátu a závislý od zdravia verejných financií, II. a III. pilier sú už čiastočne dobrovoľné a do istej miery ich sporiteľ vie ovplyvniť. Napríklad výberom a uprednostnením indexových fondov pred garantovanými, ktoré vykazujú výrazne lepšie zhodnotenie. III. pilier sa však oplatí len tým sporiteľom, ktorým naň prispieva aj zamestnávateľ. Na zabezpečenie dobrého dôchodku tak sporiteľom ostáva IV. pilier a významný prínos má vtedy, ak v ňom zvolia rozumnú investičnú stratégiu a riziko v ňom rozložia.

„Tu vidím jeden z kľúčových problémov. Aj keď Slováci pomaly prichádzajú investovaniu na chuť, prieskumy jasne potvrdzujú, že investičným produktom dostatočne nerozumejú,“ tvrdí Maroš Ovčarik, výkonný riaditeľ PARTNERS INVESTMENTS. Podľa posledného prieskumu Nadácie PARTNERS a agentúry Focus až 36 % opýtaných považuje za najlepšie zhodnotenie peňazí na dôchodok životné poistenie so sporením, viac než tretina sa spolieha na sporiaci účet v banke, približne štvrtina považuje za dostatočné sporenie v III. pilieri a pätina sa prikláňa k možnosti zhodnocovania cez investičnú nehnuteľnosť. Investovanie do podielových fondov, akcií a dlhopisov uvádza len 14 % opýtaných. „Sporiace účty v bankách a sporenie v III. pilieri s nižším výnosom (priemerne 4,49%) sa umiestňujú na najvyšších priečkach, naopak, podielové aj ETF fondy na nižších miestach. Pritom práve tie, vzhľadom na svoju výnosnosť (6-8 %) by mali tvoriť základ portfólia určeného na dôchodok. Na tomto príklade jasne vidieť nesprávny prístup k tvorbe dlhodobých aktív, ktorý vychádza z neznalosti finančných produktov,“ dodáva. Pozitívnym ukazovateľom je však podľa Maroša Ovčarika kladný vzťah ľudí k realitám. V prieskume uvádza pätina respondentov ako jeden z najvhodnejších spôsobov zhodnotenia peňazí na dôchodok kúpu investičnej nehnuteľnosti. No v skutočnosti do nehnuteľností investuje len 5 % oslovených v prieskume.

VYSOKÁ INFLÁCIA OBERÁ SLOVÁKOV O ICH ŽIVOTNÉ ÚSPORY

Na bežných účtoch a termínovaných vkladoch Slovákov každý mesiac pribúda 200 miliónov eur, a viac ako 43 miliárd eur ostane ležať v bankách. Pri súčasných úrokových sadzbách (0,17%) sa však úspory na takomto type produktu vinou inflácie znehodnocujú. „Priemerná miera inflácie za rok 2021 sa pohybuje na úrovni troch percent. Z pohľadu hodnoty peňazí to znamená, že z vložených 10-tisíc eur zostane po dvadsiatich rokoch a pri trojpercentnej inflácii domácnosti len 5 500 eur, čo je takmer polovica,“ uvádza Maroš Ovčarik.

Len v dôsledku inflácie a nízkych úrokových sadzieb v bankách prišli slovenské domácnosti tento rok o 1,3 miliardy eur. V októbri však stúpla miera inflácie až na 5,1 %. „Ak by počas budúceho roka ostala na tejto úrovni, znehodnotenie vkladov našich domácností presiahne dve miliardy eur,“ upozorňuje odborník na stratené peniaze Slovákov.

ÚČINNOU ZBRAŇOU PROTI VYSOKEJ INFLÁCII SÚ AKCIE A ALTERNATÍVNE INVESTÍCIE

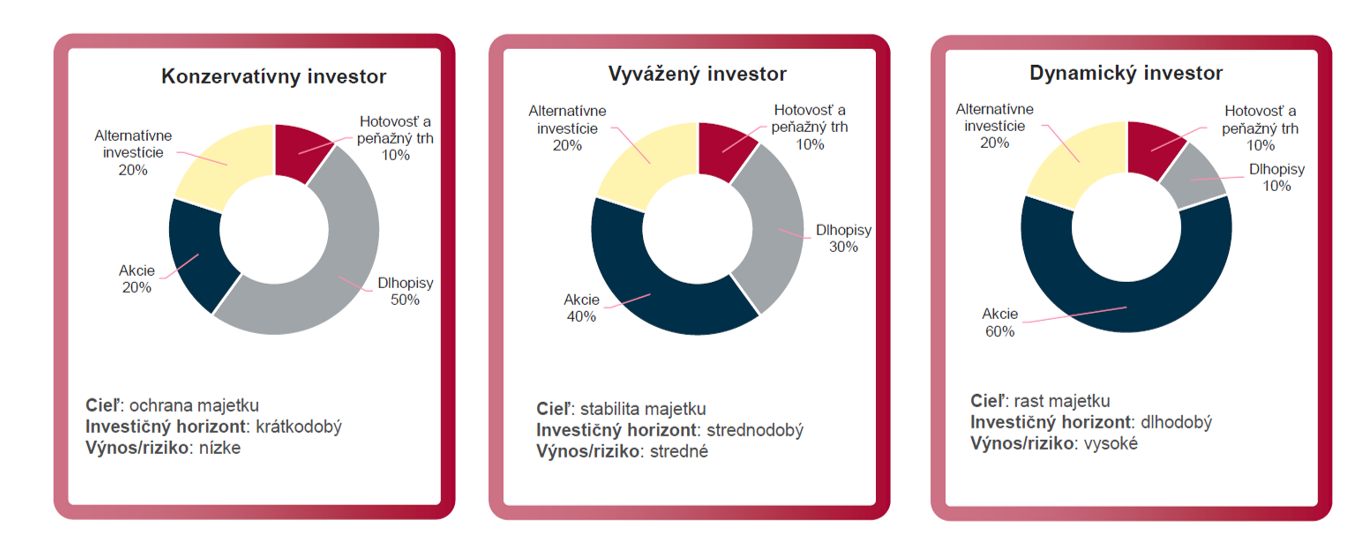

Podľa odborníkov by malo rozumne nastavené investičné portfólio stáť na štyroch nohách: hotovosť a peňažný trh, dlhopisy, akcie a alternatívne investície. Každá z týchto zložiek by mala byť pritom zastúpená s ohľadom na investičnú stratégiu sporiteľa. Tá závisí od cieľa investovania, investičného horizontu a rizika, ktoré je investor ochotný znášať.

Podľa Maroša Ovčarika platí, že hotovosť a peňažný trh sú dôležité z pohľadu likvidity, teda peňazí, ktoré sú ľuďom k dispozícii ako krátkodobá finančná rezerva. „Základným kameňom zdravých investičných portfólií je kombinácia dlhopisov a akcií. Platí pritom, čím dlhší investičný horizont, tým väčšia by mala byť najmä akciová zložka. Pri investičnom horizonte päť rokov tvoria dominantnú zložku dlhopisy (cca 80 %). Pri investičnom horizonte 15 rokov je pomer akcií a dlhopisov opačný,“ vysvetľuje.

Rozličné typy aktív reagujú na makroekonomické udalosti odlišne. Preto by každé investičné portfólio malo okrem rozumného mixu krátkodobých investícií, dlhopisov a akcií obsahovať aj alternatívne investície. „Výhodou týchto investičných produktov je najmä to, že ich výkonnosť závisí menej od akcií a dlhopisov. Ak akciový trh klesá, alternatívne investície klesajú menej alebo v ideálnom prípade zarábajú. O alternatívy sa teda možno oprieť aj v časoch, keď sa tradičným triedam aktív nedarí,“ vysvetľuje Jakub Rosa, investičný riaditeľ PARTNERS ASSET MANAGEMENT. Rozumné pridanie alternatívnych investícií do tradičného akciovo-dlhopisového portfólia dokáže pri znášaní rovnakého rizika priniesť investorovi vyšší výnos.

REALITY AKO NEVYHNUTNÁ ALTERNATÍVNA INVESTÍCIA

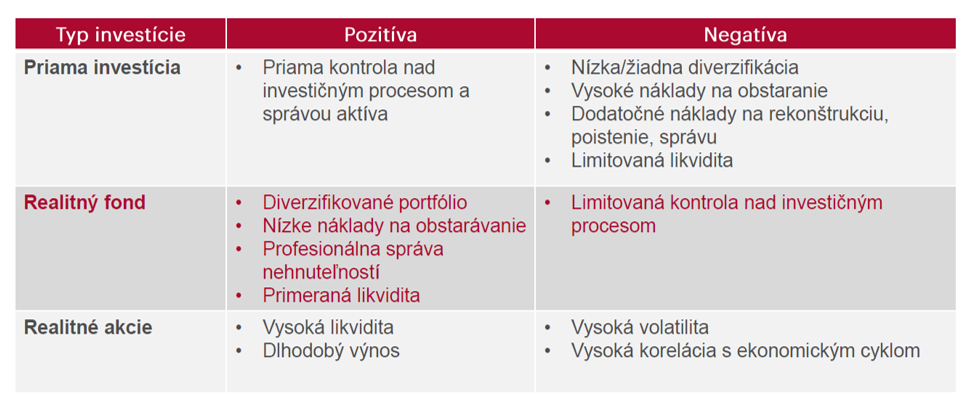

Až 90 % Slovákov vlastní nehnuteľnosť, v ktorej býva. „Nehnuteľnosti považujú ľudia za niečo, čo si môžu ‚chytiť‘ a rozumejú im, preto sú veľmi často prirodzenou voľbou pri investovaní,“ tvrdí Jakub Rosa. No posledný prieskum odhalil, že si nevieme rozumne vyhodnotiť, ktorý typ investície do nehnuteľností môže byť pre nás najvýhodnejší. Za najistejšiu investíciu do nehnuteľnosti považuje až 84 % opýtaných Slovákov kúpu nehnuteľnosti a jej predaj so ziskom, alebo kúpu investičného bytu, následnú rekonštrukciu a konečný predaj. Viac než štvrtina nepovažuje za investovanie do nehnuteľností vloženie peňazí do realitných fondov, ktoré investujú priamo do nákupu reálnych stavieb, kancelárskych budov alebo priemyselných parkov.

Zdroj: Reprezentatívny kvantitatívny prieskum Nadácie PARTNERS a agentúry Focus, jún 2021

„Ukazuje sa, že konzervatívnosť oberá Slovákov o výnosy. V snahe mať všetko pod kontrolou a v ‚bezpečí‘ sa prostredníctvom investičného bytu oberajú o potenciál realitného trhu. Kúpa a prenájom investičného bytu je skôr podnikateľská činnosť na plný úväzok. Súvisí s ňou hľadanie nájomcu, negociácia podmienok, podpis zmluvy, časté opravy, vysoká vstupná investícia, nízka diverzifikácia, keďže ide obvykle o jednu nehnuteľnosť, a slabá likvidita, nie je tu totiž možný čiastočný odpredaj. Výnos v pomere k nákladom nie je na konci dňa vôbec zaujímavý. Naopak, pri realitnom fonde ide o investíciu, pri ktorej zodpovednosť preberá profesionálny tím,“ vysvetľuje Jakub Rosa.

Realitám ako investičnému nástroju v postpandemických časoch nahráva aj súčasná ekonomická situácia. „Po rokoch nízkeho rastu cien prišlo dočasné prudké zvýšenie inflácie. Reality sú skvelým uchovávateľom hodnoty a zbraňou proti inflácii, pretože inflačná doložka býva zahrnutá v nájomných kontraktoch. Zároveň dlhopisy sú pre nových investorov už nezaujímavé, keďže po odpočítaní inflácie dosahujú negatívny výnos a aj v globálnom meradle prichádza k realokácii z dlhopisov do realít. Pozitívny trend vidíme tiež na Slovensku, kde realitné investície dosahujú aj napriek nárastu cien nehnuteľností v posledných rokoch oproti dlhopisom oveľa vyššie výnosy,“ dodáva Jakub Rosa.

MOŽNOSTI INVESTOVANIA DO REALÍT

Zdroj: PARTNERS ASSET MANAGEMENT

OSEM DÔVODOV, PREČO INVESTOVAŤ DO REALÍT, PODĽA JAKUBA ROSU

- Nehnuteľnosti predstavujú reálne aktívum, ktorého sa môžeme dotknúť a na vlastné oči vidieť jeho prínos pre spoločnosť.

- Reality sú ako alternatívna investícia neodmysliteľnou súčasťou investičného portfólia.

- Realitné investície sa vyznačujú nižšou závislosťou od vývoja akcií a dlhopisov, zabezpečujú vyššiu výkonnosť a ideálne aj nižšiu volatilitu diverzifikovaného portfólia.

- Investícia do realitného fondu prináša najmä vyššiu diverzifikáciu v porovnaní s priamym vlastníctvom nehnuteľností, vyššiu likviditu, pričom odpadávajú starosti so starostlivosťou o nehnuteľnosť.

- Realitný fond je vhodný pre vyváženého investora, ktorý má záujem v strednodobom horizonte stabilne zhodnocovať finančné prostriedky prostredníctvom realitného trhu.

- Realitný fond umožňuje participovať na renomovaných projektoch, do ktorých by bežný investor nemohol z dôvodu vysokej vstupnej investície investovať.

- Investícia do realít podporuje lokálpatriotizmus prostredníctvom podieľania sa na vývoji slovenskej ekonomiky a stredoeurópskeho regiónu.

- Reality sú vhodným nástrojom, ako zabezpečiť majetok v časoch vysokej inflácie, z dôvodu pravidelnej úpravy výšky nájomných kontraktov o vývoj spotrebiteľských cien.